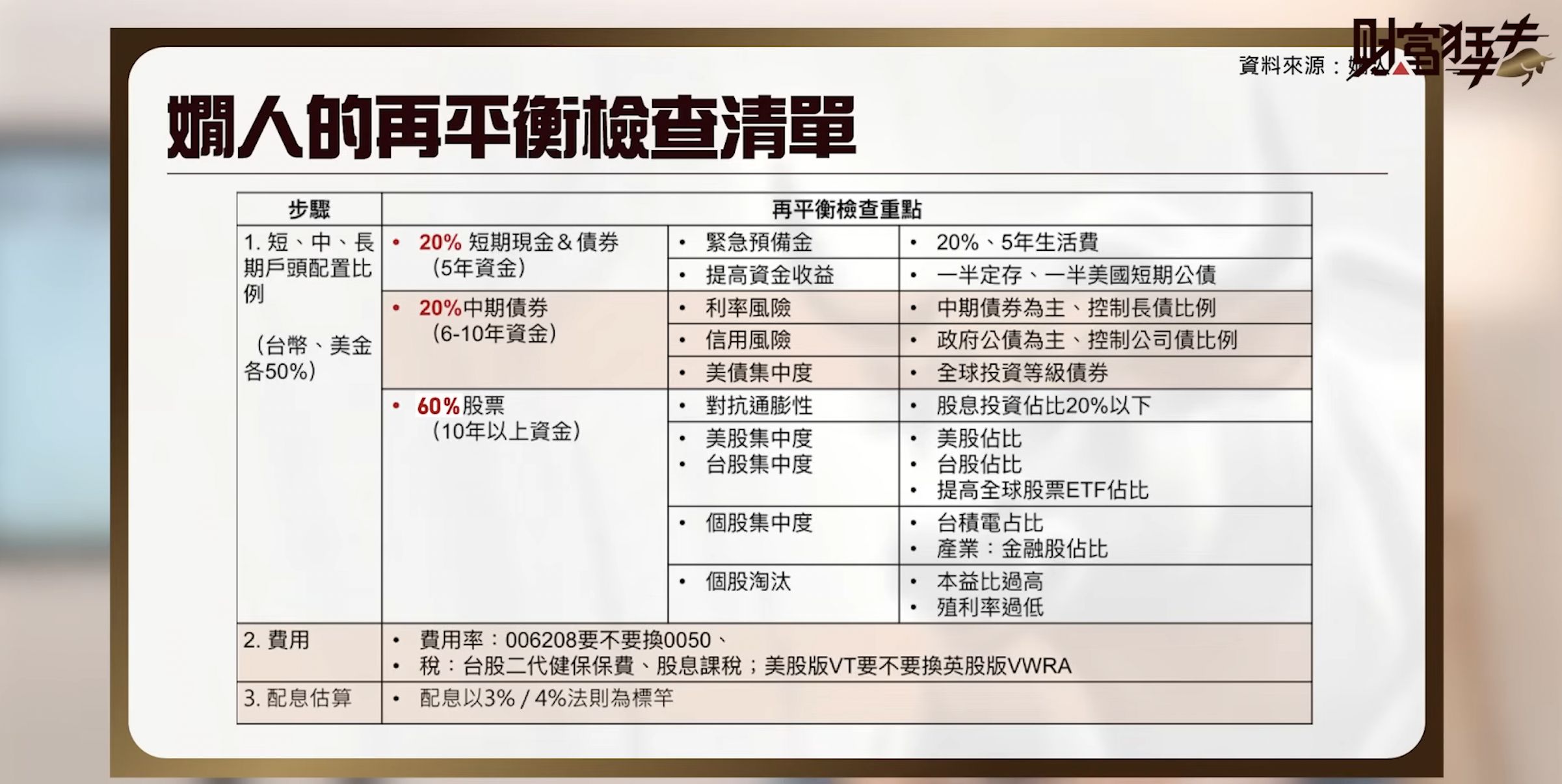

嫻人說明,短期資金主要是作為緊急預備金,除了放在定存,也配置一部分於短期美國公債,以提升短期現金流收益。中期債券的部分,則依然以政府公債為主,強調與股票風險的互補作用,同時謹慎避開過度集中在波動較高的長天期美債。此外,嫺人原本以美債為主的配置,也在今年開始納入全球投資等級債,讓資產風險更加分散。這樣的40%債券部位,則用於確保未來十年的基本生活資金。

高股息 ETF 領退休金真的比較穩嗎?

退休之初,嫺人也曾和多數人一樣,出於對沒收入的焦慮,買了不少高股息ETF與傳產股,但隨著時間過去,她也逐漸轉向市值型ETF與海外市場。以最新再平衡後的結果來看,股票部位仍占60%,但調整為一半是海外資產,另一半則是台灣市值型ETF與個股各半,不再配置高股息ETF。

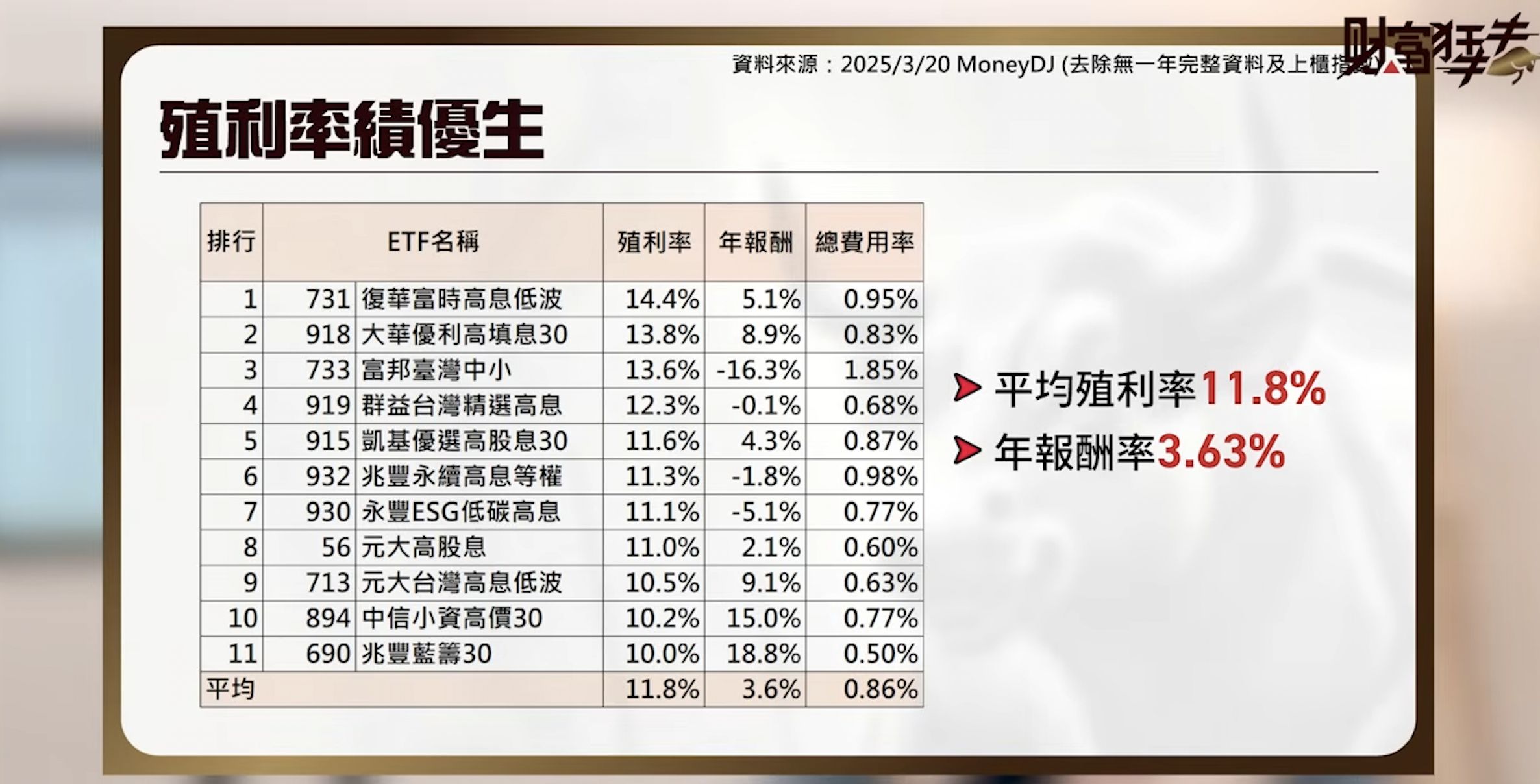

為什麼她改變了想法?嫺人指出,高股息ETF的迷思之一,就是將高殖利率等同於高報酬。她分析以台股殖利率最高的ETF來說,雖然平均配息達到11.8%,但實際年報酬卻只有3.63%,甚至有部分產品長期是虧損的。原因之一,就是高配息可能導致頻繁換股,費用率偏高,進而吃掉本金。 (編輯推薦:提高月收入,退休金再放大!職場薪水升級5技巧,讓公司最少幫你加薪15%)

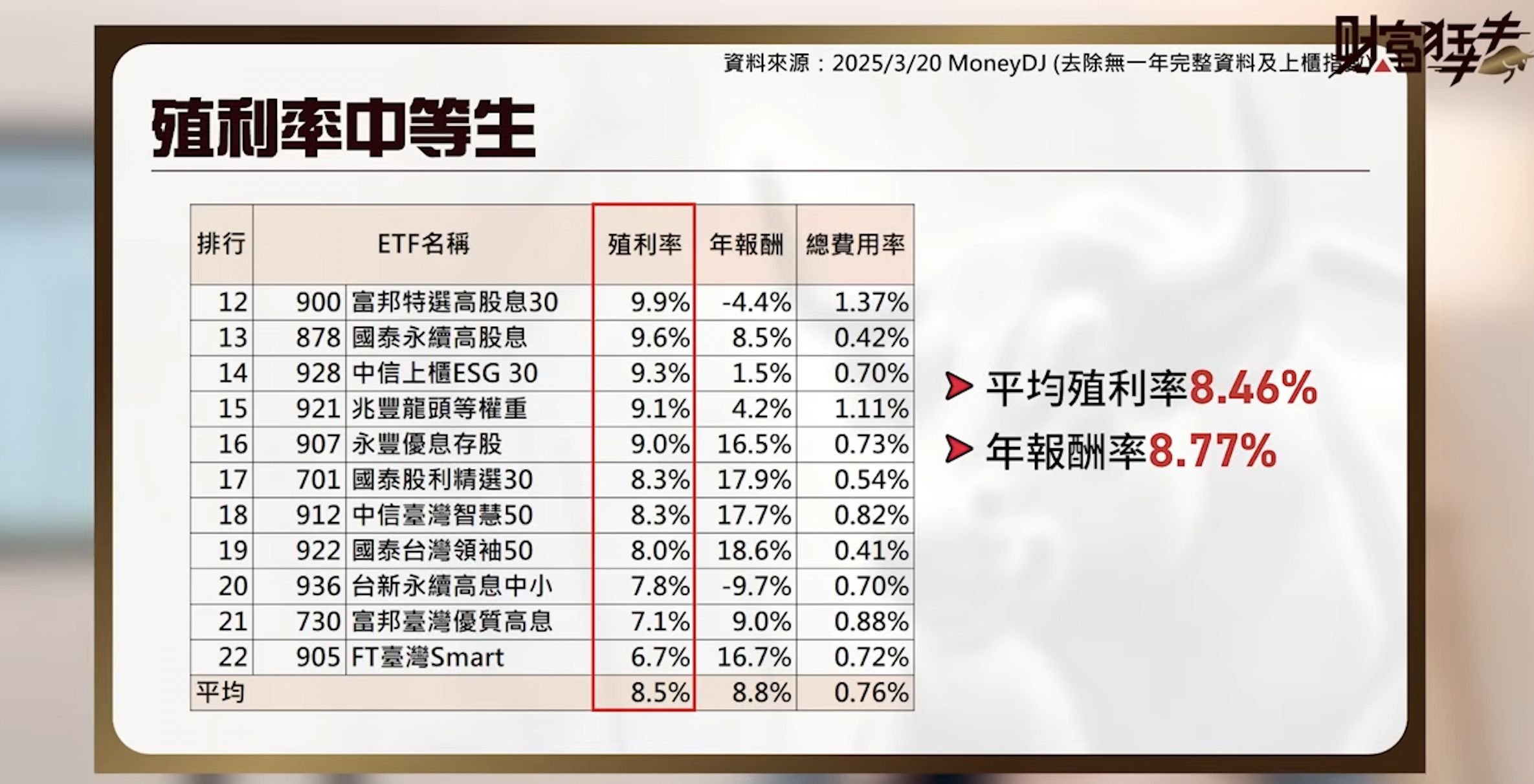

相對之下,那些殖利率落在7~9%中段班的ETF,雖然看起來沒有那麼誘人,但年報酬反而達到8.77%,較不會有配息吃掉本金的情況,更適合長期穩健的投資。所以配置高股息的部位,未必只能以配息與殖利率為優先選項。問題並不是出在高股息 ETF 上,只是在投資高股息 ETF 之前,要先充分了解高股息 ETF 與市值型 ETF 差異,控制配置比重,以及比對投資個股績效不如 ETF 時,便可以將資金調整到 ETF。

面對瞬息萬變的股市,退休後該如何幫自己的財務健檢?下一頁看理財專家投資高股息ETF的原則有哪些